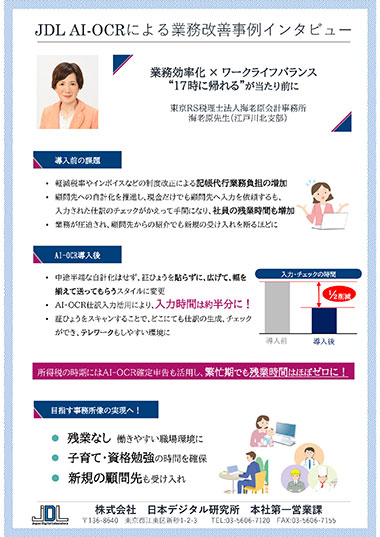

「相続税は関係ない」と思っていた人にも相続税がかかる

これまでは亡くなった方の4.1%の方にしか関係のなかった相続税~あなたも無関係ではいられなくなりました。

最近における相続税の課税割合・負担割合及び税収の推移をみると、急速な高齢化社会にもかかわらず課税割合は低位のまま推移しています。また、バブル期に比べて、負担割合は半減、税収は4割弱になっています。

平成23年度税制改正により、課税対象となる死亡者数が6%強と5割増しになるとされています。それに伴い、相続税を納める相続人の数は11.5万人から17.5万人と6万人に、税収は1兆2500億円から1兆5500億円と3000億円増加とすると試算されています。相続税がかかるのは一部の富裕層のみという考えは過去のもの、対象者は一気に広がります。

(財務省資料挿入)

平成23年4月1日以後の相続又は遺贈により取得する財産に係る相続税について適用されます。3月31日と4月1日では大きく違ってしまうということです。

相続税増税は、以下の3点が主なポイントです。

- 基礎控除額の引き下げ

相続財産にはすべて税金がかかるわけではありません。相続税の計算では、相続財産を引き継ぐ権利のある人(法定相続人)の人数に応じて、一定額を差し引くことができます。これにより、一定額以内には相続税がかかりません。この誰にでもある一定額の控除を、基礎控除といいます。

これまでは、5,000万円+1,000万円×相続人の数

でしたが、改正により

3,000万円+600万円×相続人の数

になります。例えば、妻、子2人が相続人だった場合、これまでは遺産8,000万円までは相続税はかかりません。改正後は4,800万円と、無税のボーダーラインが6割になります。8,000万円が遺産総額であると、今までは、ゼロ、改正後は3,200万円が課税対象となります。この場合、税金は330万円になります。4,800万円を超えると相続税がかかるということは、都内に一戸建てを持ち、老後資金を一生懸命貯めてきた中間層の家庭にも相続税がかかってくる可能性がでてきました。

これまで全く税理士と縁のなかったサラリーマン家庭でも、相続税対策を練り、節税も、また人間関係も円満にしていく相続の準備を行う事を考えていきましょう。

- 相続税率の変更

今回の増税では、超富裕層も狙い撃ちされました。相続税の計算では、各相続人が法定相続分で相続したと仮定して、税率を掛けていきます。そして、各人の仮の税額を足したのが相続税の総額となります。相続税は、累進課税のため、相続財産が多ければ税金も跳ね上がります。

相続人1人当たりの相続税の課税標準額が2億円超~3億円以下の部分についてこれまでの40%から45%になります。また、3億円を超えた部分は50%で頭打ちになっていましたが、今回6億円超について最高税率55%に引き上げられます。

従来の6段階から8段階になり、税率が上がった部分が増税となります。

例えば、法定相続人が2人で、課税遺産総額が5億円の場合、従来は2人で1億3800円であったものが、改正後は1億5210万円と1410万円の増税となります。

これまでと改正後の相続税額と実効税率をシュミレーションしてみます。

相続人が少ない方、配偶者がすでに亡くなっている方、配偶者が多額の資産をお持ちの方ほど、影響は大きくなります。

一時相続、二次相続をシュミレーションして、二次相続において税額が大きくならないような、遺産分割による節税対策も必要となってきます。 - 生命保険の非課税枠の縮小

生命保険はみなし相続財産として、相続財産に含まれます。

これまでは500万円×法定相続人の数は非課税として相続財産から差し引くことができました。例えば、2000万円の生命保険を妻と子2人で受け取る場合には、1500万円が非課税となり、500万円を相続財産としました。

今回の改正で、非課税が認められる相続人の条件が厳しくなります。未成年者か障害者または相続開始直前において被相続人と生計を一にしていた者に限定されます。この「生計を一にしている」とは、同じ家屋で同居しており、財布がひとつということです。子2人が独立している場合は、非課税になるのは同居している配偶者のみとなり、非課税額は500万円となり、従前より1000万円相続財産が増え、当然相続税総額が増えます。

生命保険の場合は、契約の仕方や受取方法により税金の取り扱いが変わります。

このあたりも含めて、節税、納税対策が必要になってきます。

「3代で財産がなくなる」と恐れられていた相続税が、迫ってきています。

従来に増して、綿密な生前対策や争族発生後の遺産分割、相続財産の検証、土地評価が求められるようになります。相続税負担の増大から資産を守るには、入念な準備とシュミレーションをしておきましょう。